Aby zaciągnąć kredyt hipoteczny już w styczniu przyszłego roku, trzeba będzie dysponować sporą kwotą pieniędzy. W 2014 roku znikną bowiem kredyty bez wkładu własnego.

Nabywca mieszkania już w przyszłym roku będzie potrzebował 5-procentowego wkładu własnego. To efekt wprowadzenia przez Komisję Nadzoru Finansowego (KNF) nowelizacji Rekomendacji S. Wymaganie to będzie z roku na rok rosło. Maksymalny poziom osiągnie w 2017 roku – 20 procent.

Niestety rosnące wymagania banków spowodują, że skurczy się grono potencjalnych kredytobiorców. Jeśli bowiem ktoś będzie chciał kupić mieszkanie za 300 tys. zł w 2017 roku, będzie musiał mieć nawet 60–80 tys. zł w gotówce, aby pokryć koszty transakcyjne i posiadać wymagany wkład własny. Tylko część tej kwoty będzie można zastąpić ubezpieczeniem wkładu własnego (maks. 10 proc. LtV).

Wydłużony okres spłaty kredytu hipotecznego

Nie wszystkie proponowane przez KNF zmiany mogą mieć negatywne skutki dla kredytobiorców. Nowelizacja Rekomendacji S mówi między innymi o tym, aby od przyszłego roku banki, szacując naszą zdolność kredytową, mogły uwzględnić 30-letni okres kredytowania. Dziś do badania zdolności osoby, która chciałaby się zadłużyć nawet na 40 lat, można przyjąć do obliczeń maksymalnie 25-letni okres spłaty.

Wydłużenie tego okresu o 5 lat może przełożyć się na wzrost zdolności kredytowej. O ile? W przypadku rodziny z dochodem 5 tys. zł netto, która będzie starać się o kredyt na 25 lat, średnia zdolność wynosi dziś 390 tys. zł. Gdyby banki mogły przyjąć przy badaniu zdolności okres 30 lat, modelowa rodzina mogłaby pożyczyć ponad 423 tys. zł, czyli o 33 tys. zł więcej.

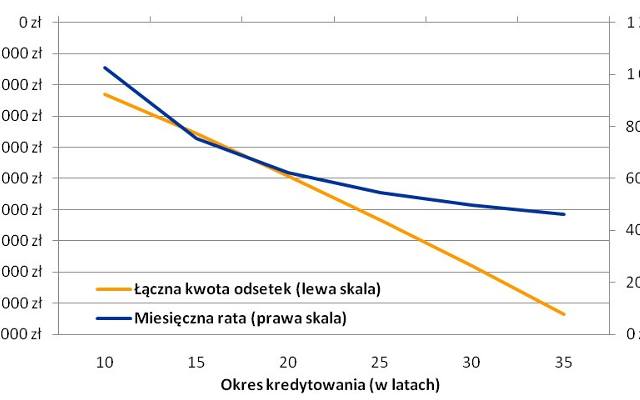

Koszt kredytu hipotecznego na kwotę 100 tys. złotych z oprocentowaniem 4,3%

Im dłużej spłacasz kredyt, tym wyższe są odsetki

Pamiętaj! Decydując się na dłuższy okres spłaty kredytu uzyskasz niższą ratę i wzrośnie twoja zdolność kredytowa, ale jest jeden minus – wyższy koszt odsetek. Oto przykład. Gdyby ktoś chciał od banku pożyczyć 100 tys. zł z oprocentowaniem na poziomie 4,3 proc. (aktualne średnie oprocentowanie) musiałby się liczyć z ratą na poziomie prawie 1030 zł miesięcznie przy 10-letnim okresie kredytowania. Zadłużając się na 30 lat wystarczałoby przeznaczyć na miesięczną ratę kwotę niższą niż 500 zł miesięcznie. Łączny koszt obu kredytów wynosiłby jednak odpowiednio 23,2 i 78,2 tys. zł. A to bardzo duża różnica.

Koszty kredytu hipotecznego na 100 tys. zł z oprocentowaniem na poziomie 4,3%

Założono stałe oprocentowanie w całym okresie kredytowania

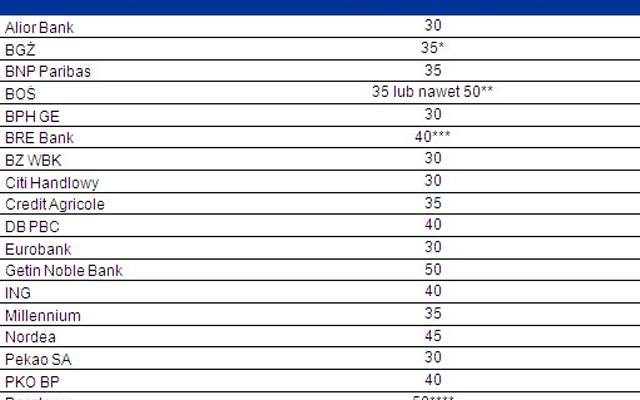

Maksymalny okres kredytowania ulegnie skróceniu ośmiu bankach

Nowelizacja rekomendacji zakłada nie tylko ograniczenie maksymalnego okresu branego pod uwagę przy badaniu zdolności kredytowej (30 lat). Ograniczony zostanie także maksymalny okres kredytowania. W 2014 roku nie będzie się już można zadłużyć na dłużej niż 35 lat. Zmiana ta doprowadzi do skrócenia maksymalnych okresów kredytowania w 8 bankach. Dziś nawet na 50 lat możliwe jest zadłużanie w takich bankach jak BOŚ, Getin Noble Bank i Pocztowy. Oczywiście wymaga to spełnienia przez kredytobiorcę pewnych warunków. Na przykład w Banku Pocztowym na tak długi okres można się zadłużyć mając przynajmniej 70-proc. wkład własny, a w Banku Ochrony Środowiska 50-letni dług zarezerwowany jest dla osób mających przynajmniej 30-proc. wkład własny i to pod warunkiem wykupienia dodatkowego ubezpieczenia.

Maksymalny okres kredytowania w bankach (dla kredytów w złotych)

* dla najlepszych klientów i max. LtV 80%

** 35 lat pod warunkiem że najstarsza osoba przystępująca do kredytu nie przekroczy 70 lat,

50 lat w przypadku dodatkowego zabezpieczenia w postaci ubezpieczenia na życie w towarzystwie wskazanym przez ban__k

*** przy LtV 110% 30 lat, przy LtV do 100% 40 lat

**** standardowo 40 lat, przy LtV<30% możliwe 50 lat

Udział raty w dochodach zmniejszy się, ale możliwe będzie przekroczenie limitu

Zmienić ma się też to, jaką część dochodu będzie można przeznaczyć na ratę. Obecnie, dla osób zarabiających maksymalnie średnią krajową, jest to 50% wynagrodzenia, a dla tych lepiej zarabiających 65% wynagrodzenia. Progi te są nieprzekraczalne. W 2014 roku ma to wyglądać zupełnie inaczej. Co prawda rekomendacja S przewiduje ograniczenie tych wskaźników do odpowiednio 40 i 50% wynagrodzenia, ale inaczej niż dziś ich przekroczenie nie będzie zabronione. Udzielając kredytu osobom, które te ostrożnościowe progi przekroczyłyby, banki powinny dokładniej sprawdzać ryzyko związane z udzieleniem pożyczki.