Kiedy Rafał Z. zaczął planować wspólne życie ze swoją narzeczoną, był przekonany, że zaraz po ślubie wprowadzą się do domu na przedmieściu albo dużego apartamentu w centrum miasta. Oboje mają wyższe wykształcenie, on stałą pracę i wysokie zarobki, ona regularne zlecenia z perspektywą dalszego zatrudnienia. Uznali, że bez problemów uzyskają wysoki kredyt hipoteczny na wymarzone mieszkanie. Jednak kilka miesięcy po ślubie, kolejne banki odmówiły pożyczenia pieniędzy, a inne, które były gotowe to uczynić, żądały zabezpieczeń, żyrantów, proponując wielokrotnie wyższe oprocentowanie, niż wynikało z podstawowych wyliczeń.

Dlaczego? Okazało się, że Rafał Z. wyjeżdżając na staż naukowy w Londynie, zaniedbał spłacanie rat za samochód, poręczył także kredyt koledze z uczelni, który nie był regulowany terminowo, pozostawił przekroczone limity na rachunku oszczędnościowo-rozliczeniowym (ROR) i niespłacone karty kredytowe. Po powrocie uregulował wszystkie długi i żył w przekonaniu, że ma dobrą historię kredytową.

Przeczytaj również:Polacy mają spore problemy ze spłatą kredytów hipotecznych

Tymczasem Biuro Informacji Kredytowej (BIK) odnotowywało każde opóźnienie w spłatach pożyczki, zaległościach na ROR i kartach kredytowych. W bazach BIK opisanych jest obecnie 112 mln rachunków

i operacje dokonywane przez 22 mln osób. Jest to największa baza informacji na temat potencjalnych kredytobiorców. Dlatego instytucje finansowe często sięgają po to źródło, chcąc ocenić rzetelność przyszłego klienta. Od 2001 roku, sektor bankowy otrzymał 210 mln raportów z historiami kredytowymi klientów.

Negatywne informacje zapisane w BIK są dla banków ostrzeżeniem, że mogą mieć do czynienia

z klientem niesolidnym, lekceważącym swoje zobowiązania. Młode małżeństwo musi więc zadowolić się maleńkim mieszkaniem, które może zakupić bądź wynająć z własnych środków, a na apartament poczekać dłuższy czas, aż zapracują na zmianę swojej wiarygodności kredytowej.

Czym jest Biuro Informacji Kredytowej

Banki nie ujawniają szczegółów oceny klienta. Wiadomo jednak, że opóźnienia we wcześniejszych płatnościach, przede wszystkim te, które przekroczyły kilka miesięcy i odnotowane są w BIK, mogą uniemożliwić zaciągnięcie kredytu nawet, jeśli zostały uregulowane, a nasze dochody są wysokie.

Zobacz: Co zrobić, gdy pojawiają się problemy ze spłatą kredytu hipotecznego

– Podejmując decyzję, czy udzielić danej osobie kredyt, banki kierują się oceną wiarygodności kredytowej nazywaną scoringiem, który pozwala na prostą i szybką selekcję klientów – mówi Jarosław Sadowski z firmy Expander, Związek Firm Doradztwa Finansowego. – W scoringu uwzględniają m.in. wiek, wykształcenie, zawód, miejsce zamieszkania, wysokość zarobków. W podjęciu decyzji pomagają też informacje zgromadzone w BIK, czyli dotychczasowa aktywność w spłacaniu różnych produktów finansowych – kart kredytowych, pożyczek, rat. Suma uzyskanych punktów jest podstawą oszacowania ryzyka, że kredyt nie zostanie spłacony. Uzyskując niską punktację musimy liczyć się z odmową lub obniżeniem oczekiwanej kwoty, żądaniem dodatkowych zabezpieczeń bądź wyższymi kosztami kredytu.

Lepiej nie składać wniosku kredytowego w zbyt wielu bankach

Eksperci ZFDF przestrzegają przed zbyt częstym sięganiem do baz danych BIK. – Wiele osób nie zdaje sobie niestety sprawy, że zwykłe zapytanie o ofertę kredytu w banku może zmniejszać ocenę kredytową klienta. Jeśli w toku przygotowywania oferty kredytu dla klienta bank wyśle zapytanie do BIK, to ten nieznacznie zmniejszy jego ocenę. Jeśli takich zapytań będzie wiele, to mogą istotnie obniżyć szansę na uzyskanie kredytu – twierdzi Jarosław Sadowski, Expander, ZFDF. – Zdarzają się sytuacje, że nieświadomi tego procesu klienci, szukając najkorzystniejszego dla siebie banku zgadzają się na sprawdzanie swojej zdolności w BIK w każdej instytucji. Tym samym, gdy już wybiorą najkorzystniejszą ofertę nie jest już ona dla nich dostępna – tak bardzo spadł ich scoring.

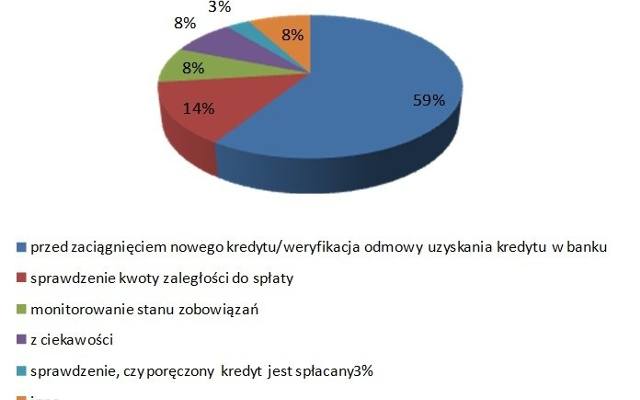

Z jakiego powodu sprawdzamy historię w BIK

Źródło: Opracowanie własne ZFDF na podstawie BIK

Razem czy osobno?

Warto podkreślić, że historia w BIK zawsze zapisywana jest indywidualnie. Działania współmałżonka sprzed zawarcia związku nie stanowią więc obciążenia dla drugiej strony. Jeśli tylko jeden z partnerów ma wcześniejsze zapisy, które obniżają jego zdolność kredytową, można rozważyć możliwość ustalenia rozdzielności majątkowej, zasilenia konta małżonka regularnymi wpłatami, zadbania o jego czystą historię kredytową i na tej podstawie starania się o kredyt. Taka operacja powinna być jednak zabezpieczona umową cywilno-prawną, która zabezpieczy obie strony przed ewentualnymi problemami wobec wierzycieli i sprawiedliwym podziale nabytego majątku w przypadku rozwodu czy innych, nieprzewidzianych okoliczności. Zarówno bank, jak i zainteresowani pożyczką będą zabezpieczeni przed sytuacją kryzysową.

Brak historii kredytowej może być kosztowny

Jak wskazują eksperci Związku Firm Doradztwa Finansowego, całkowity brak historii w BIK nie jest sytuacją korzystną. – Osoby unikające zobowiązań kredytowych żyją często w przeświadczeniu, że zawsze w razie kryzysu mogą liczyć na preferencyjne traktowanie przez banki – twierdzi Halina Kochalska z Open Finance, ZFDF. – Nic bardziej mylnego. Klient, który nie ma żadnej historii kredytowej jest obarczony ryzykiem, nawet, jeśli wykazuje regularne dochody. Inaczej przedstawia się sprawa w przypadku wnioskodawców, którzy mimo małych zarobków, często korzystają z zakupów na raty, kart kredytowych i skrupulatnie spłacają swoje zobowiązania (prowadzą swój ROR).

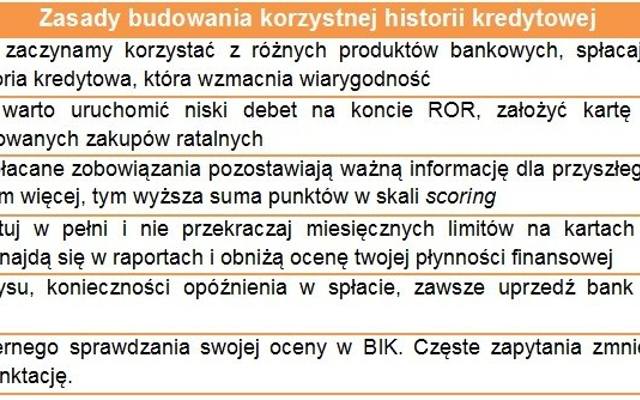

Nawet ludzie zamożni rozwijają dziś swoje interesy i utrzymują wyższy standard życia korzystając z kredytów. N kredytach opiera się zarówno gospodarka kraju, jak i byty poszczególnych gospodarstw domowych. Snując plany i marzenia o podniesieniu swojego statusu przy pomocy banku warto jak najwcześniej zbudować również swoją historię kredytową, stosując się do podstawowych zasad.

Źródło:Opracowanie własne ZFDF